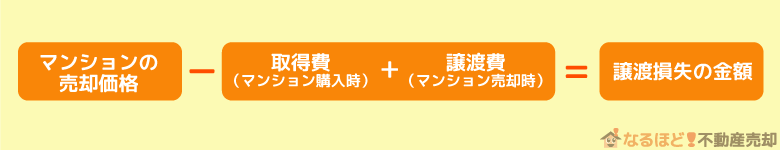

マンションを売却しても、必ずしも利益が出るとは限りません。

一般の住宅用マンションであれば、マンション購入時よりも、売却したときの金額の方が下がってしまうことも多いです。(譲渡損失)

ですがマンションをはじめ、不動産を売却して損したときは、「不動産売却で譲渡損失した場合の損益通算と繰越控除」という所得税控除の特例を適用できます。

譲渡損失した金額によっては、最大4年間の所得税が控除され、節税対策になるでしょう!

まずは、マンションを売却してどのくらい譲渡損失額があるのか計算してみてください。

計算をした結果、損失が出た!という方は、この記事を読んで税金控除に必要なことや、控除される税金の計算をシミュレーションしてみましょう。

マンション売却で損したときに適用できる損益通算と繰越控除の特例

マンション購入時の金額よりも、マンションを売却して得た収入が低かった場合(譲渡損失)に、適用できる特例が「不動産売却で譲渡損失した場合の損益通算と繰越控除」です。

損益通算と繰越控除の特例を使えば、最大4年間所得税の控除を受けることができます。

では損益通算と繰越控除とは何でしょうか?

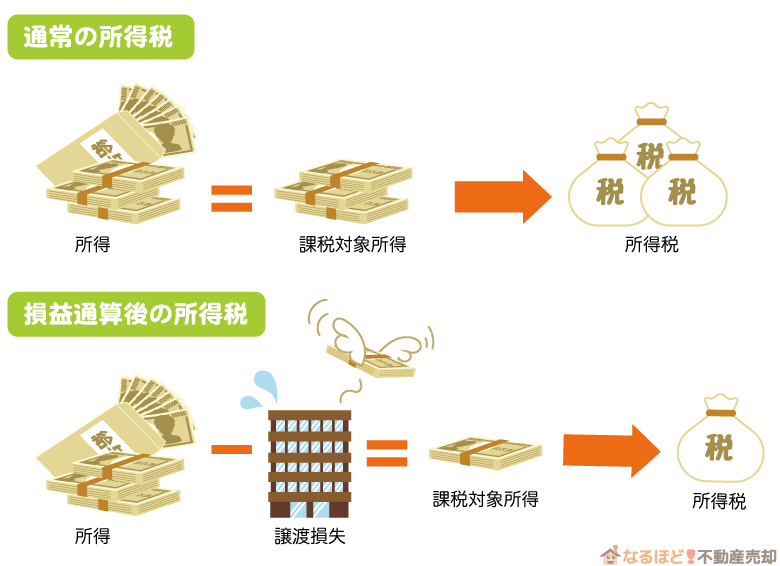

損益通算とは?

マンションを売却して損をした金額の分だけ、給与などの所得から控除して、所得税額が計算されること

給与所得などの所得からマンション売却で損失した金額を引いて、所得税額が計算されるため、所得税が低くなる、または所得税がゼロになります。

所得税は毎月の給与から引かれているため(源泉徴収)、確定申告で損益通算を行うと、払いすぎた分の所得税が返金(還付)されます。

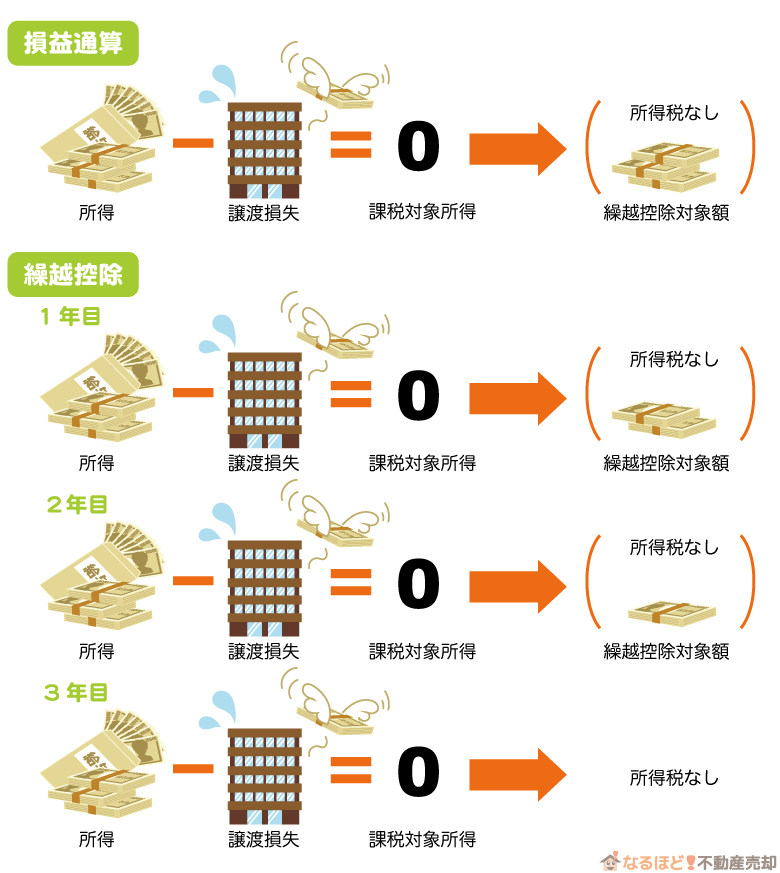

繰越控除とは?

損益通算しても控除しきれなかった譲渡損失分を、マンションを売却した年の翌年以降3年に渡って、繰り返し所得から控除すること

つまり売却した年+3年間、あわせて4年間は損益通算できるということです。

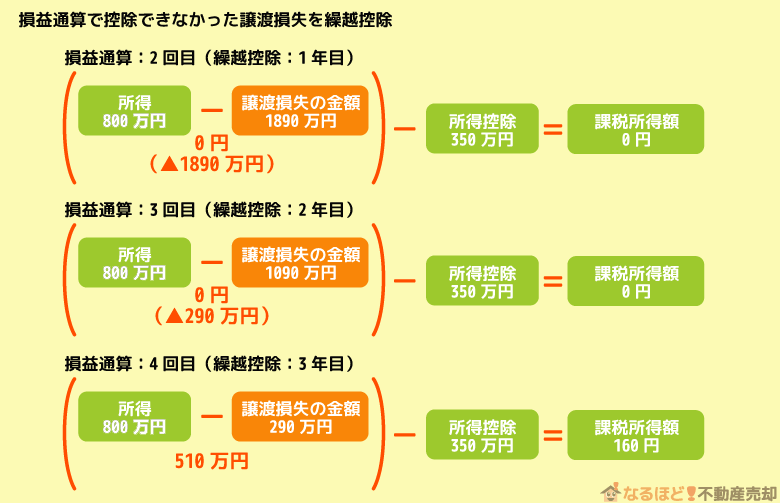

上の図にあるように、譲渡損失分の金額が損益通算しきれなかった分は、次のときに繰り越すことができます。

最大4年間の損益通算ができるので、譲渡損失額によっては最大4年間は所得税がかかりません。

毎月給与から所得税が差し引かれている場合は、損益通算や繰越控除をしたあとに、税金が還付されるでしょう。

ですがこの損益通算や繰越控除は、マンション売却で損をした人全員に適用されるわけではありません。

損益通算と繰越控除ができる特例はには2種類あります。

- 住宅ローンが残っているマンションを売却して譲渡損失したときの特例

- マンション売却後に買い換えをして譲渡損失したときの特例

住宅ローンが残っているマンションを売却して譲渡損失したときの特例

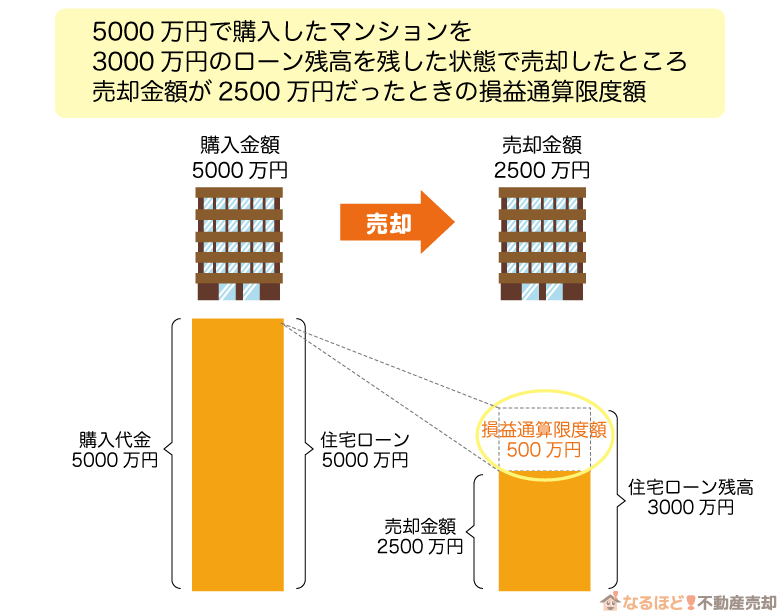

令和元年12月31日までに、住宅ローンのあるマンションを売却して、売却金額が住宅ローンの残高を下回った場合、損益通算と譲渡損失の特例が適用できます。

ですがこの場合、譲渡損失の全額分を損益通算できるわけではありません。

住宅ローンが残っているマンションを売却して譲渡損失したときに適用できる、損益通算の限度額は、住宅ローン残高から売却代金を差し引いた金額です。

※計算を簡単にするため、細かな費用や経費は金額に含まれていません。

上の図の例で説明すると、住宅ローン残高3000万円から売却金額2000万円を差し引いた1000万円が、譲渡損失額ということになります。

住宅ローンが残っているマンションを売却して譲渡損失が出た場合は、必ず住宅ローンの残高を確認して損益通算額を計算するようにしましょう。

また特例の適用条件と適用除外は次のとおりです。

適用条件

- 自分が住んでいるマンションを売却する

(前に住んでいたマンションを売却する場合は、住まなくなってから3年後の12月31日までに売却する) - 売却した年の1月1日時点で所有期間が5年を超えている国内のマンションを売却する

- 売買契約日前日時点で、住宅ローンの返済期間が10年以上のマンションを売却する

- マンションの売却金額が(3)のローン残高を下回っていること

適用除外

一般の住居用マンションを売却するだけであれば、損益通算と繰越控除の特例は受けられるでしょう。

ですが譲渡損失が出たマンションを売却する以前3年内に、別の不動産を売却して特例を適用したことがある方は、特例の適用は難しいかもしれません。

3年内に適用を受けた特例がある場合は、損益通算と繰越控除の特例が適用できるか必ず確認してください。

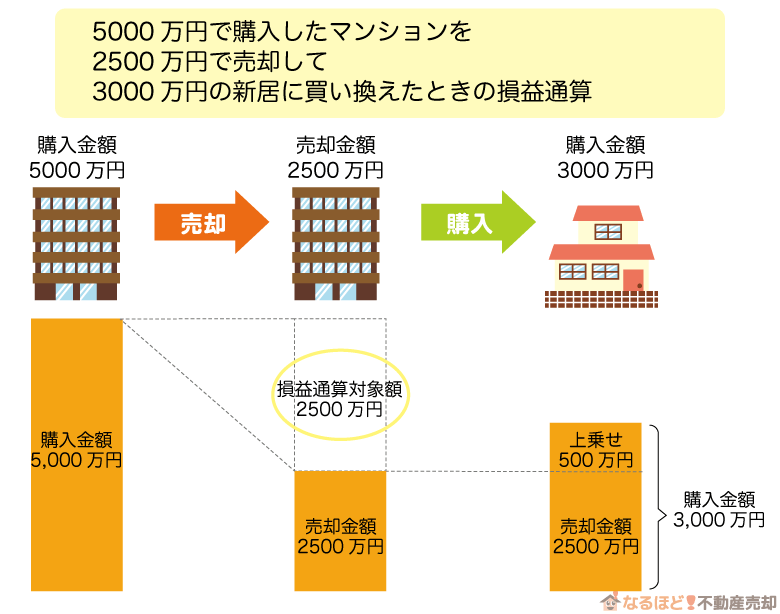

マンション売却後に買い換えをして譲渡損失したときの特例

令和元年12月31日までにマンションを売却して損失が出たときに、新居の買い換えを行った場合は、損益通算と繰越控除の特例が適用できます。

※計算を簡単にするため、細かな費用や経費は金額に含まれていません。

上の図にあるように、購入金額から売却金額を差し引いた額が損益通算の対象額となります。

買い換えた新居の購入額がいくらであっても、損益通算額はかわりません。

ですがもちろん、損益通算と繰越控除の特例を適用するには条件が必要です。

「住宅ローンが残っているマンションを売却して譲渡損失したとき」の条件とかぶる項目もありますが、違う部分は太字にしています。

適用条件

- 自分が住んでいるマンションを売却すること

(前に住んでいたマンションを売却する場合は、住まなくなってから3年後の12月31日までに売却する) - 売却した年の1月1日時点で所有期間が5年を超えている国内のマンションを売却する

- 買い換えた新居は床面積が50㎡以上である

- 買い換えた新居を取得してから、翌年の12月31日までに住む

- 新居を取得した年の12月31日時点で返済期間10年以上の住宅ローンを組んでいる

適用除外

- 繰越控除の適用ができない場合

- 売却したマンションの専有面積が500㎡を超えている

(超えている面積分のみ譲渡損失の金額に含めない) - 繰越控除を適用する年の12月31日時点で、新居に対すて返済期間10年以上の住宅ローンがない

- 1年の所得金額が3000万円を超える年

(3000万円を超えた年だけ繰越控除が適用できない) - 損益通算と繰越控除の両方が適用できない場合

「住宅ローンが残っているマンションを売却して譲渡損失したとき」の条件に加えて、買い換えた新居に対する条件が追加されています。

譲渡損失が出てもマンションを売却して、買い換えを検討している方は必ず新居を購入する前に条件に当てはまるかどうかを確認するようにしてください。

マンション売却で損したときにかかる税金を計算シミュレーション

マンションを売却して損すると(譲渡損失)、損した金額分を1年の所得から控除されるため、所得税の支払い負担額が減ります。

ですが実際には、どのくらいの所得税の負担が減るのでしょうか?

実例を挙げて紹介します。

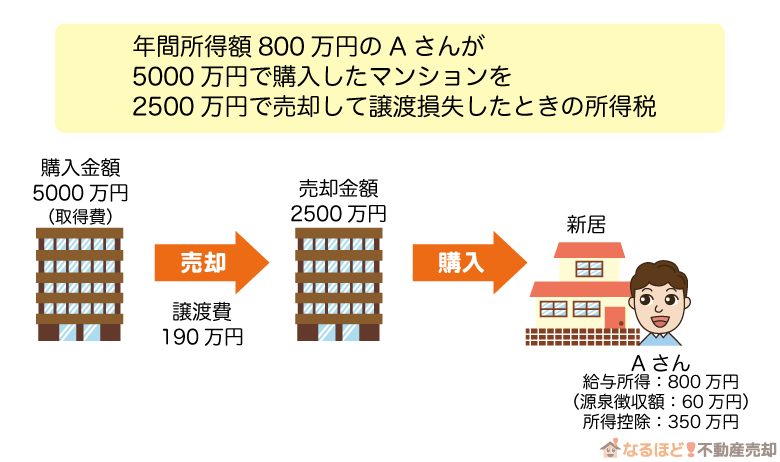

上の図にある情報で、損益通算したAさんの所得税を計算シミュレーションしてみます。

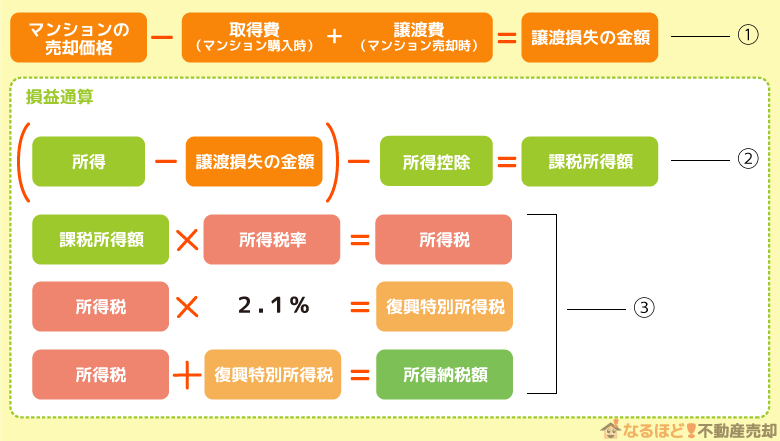

ですがいきなり計算式を列挙されても、なかなか理解するのが大変かと思うので、譲渡損失してから所得税を求めるまでの計算の流れを以下の図にまとめました。

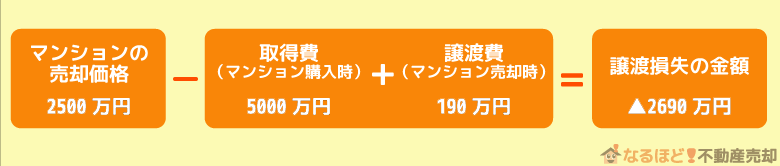

まずは、①の「譲渡損失の金額」を計算していきましょう。

Aさんの譲渡損失額はこちらです。

Aさんが譲渡損失額2900万円を損益通算するには、特例の適用条件に当てはまっていなければなりません。

今回Aさんは新居の買い換えを行っているので、「マンション売却後に買い換えをして譲渡損失したとき」の損益通算と繰越控除ができます。

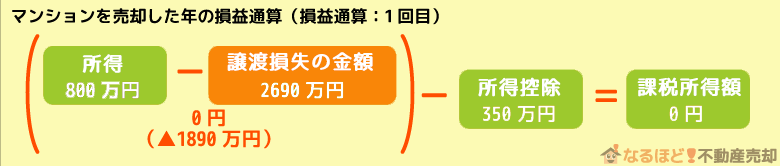

Aさんが特例の適用条件を満たしていることがわかったところで、さっそく損益通算をして②の課税所得額を求めていきましょう。

上の図にある()内の計算がマイナスになる限り、課税所得税額は0になるため、所得税は発生しません。

つまりマンションを売却した年のAさんの所得税額は0円です。

損益通算をしても控除しきれなかった譲渡損失額2100万円は、次の年以降に繰り越すことができます。(繰越控除)

上の図にあるようにAさんの所得800万円だと、繰越控除3年目でようやく譲渡損失額2900万円分の損益通算が終わります。

そして繰越控除3年目の損益通算後に発生した所得300万円に対して、税金が発生します。

所得300万円に対して所得控除が140万円ですから、課税所得額は160万円です。

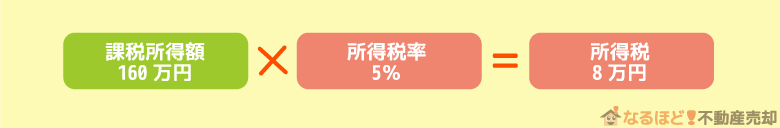

では課税所得額160万円にかかる③所得納税額を計算していきましょう。

上の図にある所得税率は、課税所得額によって税率が定められています。

| 課税所得額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円~330万円以下 | 10% | 9万7,500円 |

| 330万円~695万円以下 | 20% | 42万7,500円 |

| 695万円~900万円以下 | 23% | 63万6,000円 |

| 900万円~1,800万円以下 | 33% | 153万6,000円 |

| 1,800万円~4,000万円以下 | 40% | 279万6,000円 |

| 4,000万円超過 | 45% | 479万6,000円 |

課税所得額が上がるにつれて税率も上がりますが、控除額が発生するため、あなたの課税所得額にあわせて計算してみてください。

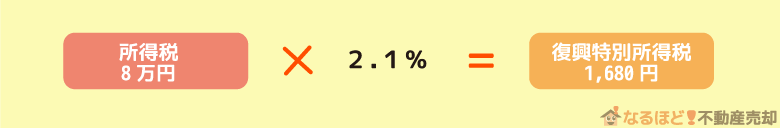

では次に復興特別所得税を計算していきましょう。

復興特別所得税とは、東日本大震災の復興に必要な財源を確保するための税金です。

令和19年(国税庁記載では平成49年)まで、所得税に対して2.1%の税金を納めなければなりません。

所得に対して、復興特別所得税の他にも住民税を支払わなければなりませんが、住む地域によって課せられる税率が異なるため、ここでは割愛します。

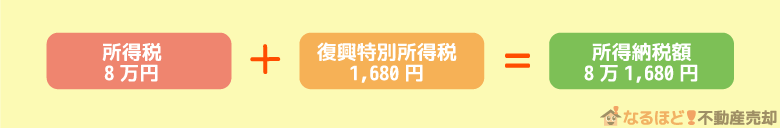

最終的な所得納税額を計算していきましょう。

Aさんの繰越控除3年目の所得税はおよそ8万円だということがわかりました。

つまりマンション売却で2900万円を譲渡損失したAさんが4年間の間に支払う税金は、たったの8万円だということです。

もしAさんの所得800万全額が給与所得だった場合は、給与から源泉徴収されている所得税は還付されます。

ではいったいどのくらいの所得税が還付されるのかも計算してみましょう。

給与所得から損益通算する場合に還付される金額計算

Aさんの給与所得800万円に対して、年間の源泉徴収額が40万円だったとします。

このときの還付金を計算してみましょう。

損益通算3回目までは、課税所得税はなく所得税も発生しないため、すでに納めている3年分の源泉徴収額120万円分が還付されます。

ですが4回目の損益通算では、損益通算後給与所得300万円が発生しているため、所得納税額を源泉徴収額40万円から差し引いた額が還付されます。

ですがこのとき差し引く所得納税額は、先程求めた8万1,680円ではありません。

上の図をみてわかるように、給与所得に対する課税所得額を求めるときには、所得控除に加えて給与所得控除額も差し引きます。

給与所得控除の計算方法は以下を参考にしてください。

給与所得控除の計算方法

| 給与所得 | 給与所得控除額 |

|---|---|

| 180万円以下 | 収入金額×40% (65万円に満たない場合は65万円) |

| 180万円~360万円以下 | 収入金額×30%+18万円 |

| 360万円~660万円以下 | 収入金額×20%+54万円 |

| 660万円~1,000万円以下 | 収入金額×10%+120万円 |

| 1,000万円超過 | 220万円(上限) |

※表にある給与所得控除は令和元年分のもの。(詳しくは国税庁)

給与所得控除額がわかれば、あとはすでに紹介した計算式にあてはめて計算できます。

こうして求められた所得納税額から、4年間で還付される金額を計算してみましょう。

つまりマンション売却して2,900万円を譲渡損失したAさんの給与所得が800万で、源泉徴収額が40万円だったとき、4年間の損益通算で還付される額はおよそ157万円となります。

給与所得が多いほど毎月差し引かれている源泉徴収額は高いため、マンション売却で譲渡損失したら必ず確定申告で損益通算を行い、還付金を得ましょう。!

次は損益通算するために、確定申告で必要な書類について紹介します。

損益通算するならマンション売却後の確定申告で必要書類を提出

マンション売却で譲渡損失をしても、自動的に損益通算が行われるわけではありません。

損益通算に必要な書類を、確定申告で必ず提出するようにしてください。

損益通算に必要な書類はこちらです。

損益通算で必要な書類

- 住宅ローンが残っているマンションを売却して譲渡損失したときの特例

- 「特定居住用財産の譲渡損失の金額の明細書(確定申告書付表)」

- 「特定居住用財産の譲渡損失の損益通算及び繰越校の対象となる金額の計算書」

- 「譲渡資産に係る住宅借入金等の残高証明書」(売買契約日以前のもの)

- マンション売却後に買い換えをして譲渡損失したときの特例

- 「居住用財産の譲渡損失の金額の明細書(確定申告書付表)」

- 「居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書(租税特別借地法第41条の5用)」

- 新居購入時マンションの売買契約書・登記事項証明書

- 新居に住みはじめる時期の記載書類

※確定申告書提出日までに新居に住んでいない場合 - 上記2つ両方の特例で必要な書類

- 登記事項証明書

- 売買契約書

- 戸籍附票の写し(または削除された戸籍附票の写し)

※売買契約日前日時点で住民票に記載されている住所が売却したマンションの住所ではなかったとき

もし1回目の損益通算で譲渡損失額を控除しきれなかった場合は、翌年以降3回まで繰越控除を受けられます。

繰越控除を受ける場合にも、必要書類の提出が必要なのでしっかり確認しておきましょう。

繰越控除で必要な書類

- 損益通算に必要なすべての書類が添付された期限内申告書

- 繰越控除を適用する年分までの確定申告書(損失申告用)

- 年末時点での住宅ローン残高証明書

※「マンション売却後に買い換えをして譲渡損失したときの特例」を適用時

マンション売却後の確定申告で、少しでも納税額を抑えられるように、きちんと必要書類を準備しておいてください。

もし必要書類に不安がある場合は、税務署に相談してみましょう。

【まとめ】マンション売却で損したら払いすぎた所得税を還付してもらおう!

マンション売却で損(譲渡損失)をした人の中には、確定申告をしない方もいます。

たしかにマンション売却で得た収入がないわけですから、確定申告は必要ありません。

ですがこれまでの記事でも紹介したように、損益通算の特例を適用して確定申告を行えば、所得額から譲渡損失した金額分を控除することができるため、所得税額が減ります。

給与所得から源泉徴収された所得税に関しては、確定申告で損益通算を行えば還付されるでしょう。

所得税の還付金は、確定申告を行ってから5年間は受け取れるので、必ず忘れずに受け取るようにしてください。

不動産を売却するにあたって必ずチェックしたい一括査定サービス

今は、一社ずつ不動産会社を自分で探して比較するといった面倒なことをする必要もありません。

インターネット上であなたが売りたい、あるいはどれくらいの価値があるのか知りたいと思っている不動産情報と個人情報を入力するだけで、一度に査定依頼が行えます。

今、多くの一括査定サービスがありますが、信頼できる2社をご紹介します!