新しい住まいを購入するとき、多くの人は住宅ローンを契約します。

もちろん返済するつもりで住宅ローンを組むわけですが、「離婚」「病気」「収入減」などの理由から住宅ローンを払えなくなることもあるでしょう。

2018年度末時点で、住宅ローンを払えない人の割合は0.099%(1ヶ月以上の滞納率)いるようです。

※独立行政法人住宅金融支援機構調べ(住宅金融支援機構債券2018年度)

滞納率だけをみると一見少なそうに見えますが、実際に滞納されている住宅ローンの件数は7,501件と、意外にも住宅ローンを払えない人が多くいます。

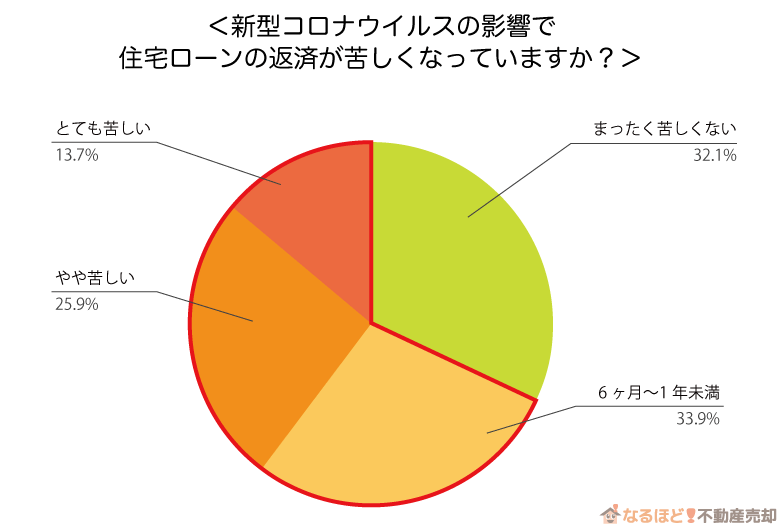

さらに近年の新型コロナウイルス感染症の影響で、住宅ローンを払えない人が今後増えてくるでしょう。

「住宅ローンを払えなくなるなんて思ってもみなかった……。私はどうなるの?」

「すでに住宅ローンを2ヶ月滞納していてあとがない!」

「コロナのせいで収入が減ったから、住宅ローンの支払いがきついかも。」

このように、これからの住宅ローンの支払いに不安がある、すでに住宅ローンを滞納してあとがない!など困っていませんか?

でも安心してください!住宅ローンが払えないときのための対策はあります!

今は苦しいかもしれませんが、ずるずると滞納を続けて取り返しがつかなくなる前に、住宅ローン返済のために対策をうち、解決してください。

今回は住宅ローンが払えないとどうなるのか、また住宅ローンが払えないときの対策として何をすればいいのかについて、詳しく説明していきます。

住宅ローンが払えないとどうなるの?滞納を続けたときの流れ

住宅ローンの返済が厳しくなると、滞納したときのことを考えて不安になる方がほとんどだと思います。

結論から言いますと、滞納からおよそ1年で家から強制的に追い出されます。

脅すつもりはないのですが、住宅ローンが払えないからと何もしないまま滞納を続けたときは、強制退去の現実を受け止めなければなりません。

これから住宅ローンの支払いが滞りそうな人は、今から説明する「滞納を続けたときの流れ」を読んで、滞納しないための事前対応を心がけましょう。

すでに滞納をしてしまっている人は、まず今自分はどのくらいの期間滞納しているのか、これから滞納を続けるとどうなるのかについて確認してください。

【滞納0ヶ月】住宅ローンの返済負担を減らす

住宅ローンを払えなくなる前に、今から住宅ローンの返済負担が減る方法を考えましょう。

ローンの返済を楽にするなら、以下の方法があります。

- 家を売却したお金で住宅ローンを一括返済する

- 銀行に金利の引き下げを交渉する

のちに詳しい説明をしますが、以上2つの方法は滞納前の今しかできません!

滞納してからでも住宅ローンの返済方法はありますが、返済負担を減らすなら滞納前の今がベストタイミングと断言できるでしょう。

少しでもローン返済に不安を感じたら、早め早めの対策を検討してください。

【滞納1~2ヶ月】督促状や来店依頼状が届く

住宅ローンの返済が遅れた程度なら、ローン契約をした銀行から電話や郵送物で、返済期限が過ぎていると連絡がくるくらいです。

通知後すぐに、今月分のローン返済額を支払えば問題ありません。

ただ通知後すぐに返済を行わないと、銀行から今すぐ返済をするようにと督促状が届きます。

さらに滞納を2ヶ月続けると、督促状に加えて、銀行に来店して住宅ローンの払えない理由を説明するよう来店依頼状が送られてくるでしょう。

今後も引き続き返済が厳しいようなら、住宅ローンが払えない理由や今後の返済をどうしていくかを銀行と話し合うといいかもしれません。

【滞納3ヶ月】信用情報機関に滞納情報が記録される

住宅ローンの滞納を続ける限り、銀行から何度も督促状が届きます。

またそれだけでなく、返済日から3ヶ月以上遅れると、信用情報機関に滞納記録が登録されます。

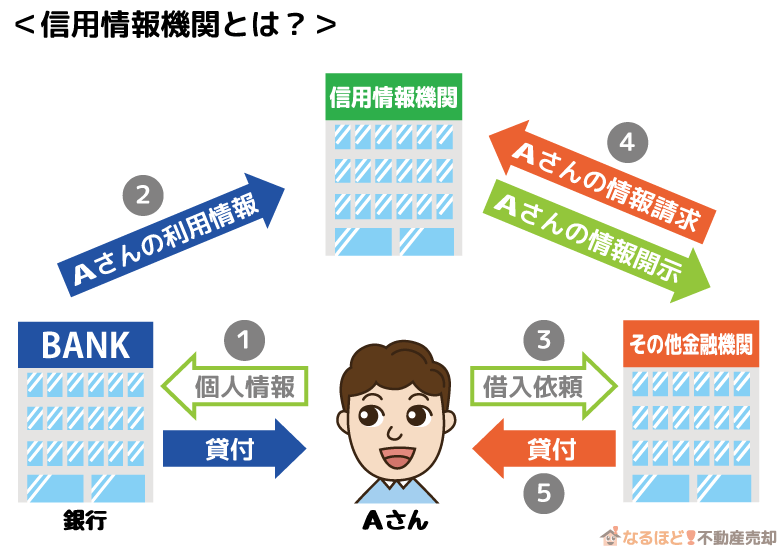

信用情報機関とは、あなたが過去に行った借入の情報を管理し、また金融機関にあなたの借入情報を提供する機関のことです。

信用情報機関に滞納記録が登録されると、他の金融機関から借入できなくなります。

なので滞納してから3ヶ月経ったあとに、払えない分の住宅ローンを他の金融機関でお金を借りて返済しようとしてもできません。

金融機関やその他の方法でも資金調達できず、今後滞納し続けることになるのであれば、銀行と相談して家を売却することも検討しておいてください。

【滞納4~6ヶ月】銀行から住宅ローンの一括返済を請求される

住宅ローンが払えないからと滞納を続けると、その後も銀行からの電話がずっと鳴り続き、督促状は止むことなく届きます。

そしてついに滞納から6ヶ月にもなると、住宅ローンの残債分を一括で返済するよう銀行から通知がきます。

月々の返済額も払えないのに、ローン残債分を一括返済するのはほぼ不可能です。

ですが銀行もあなたが住宅ローンを一括返済できないことはわかっていますし、このまま滞納を続けられても困るので、今後の返済方法について相談に乗ってくれるでしょう。

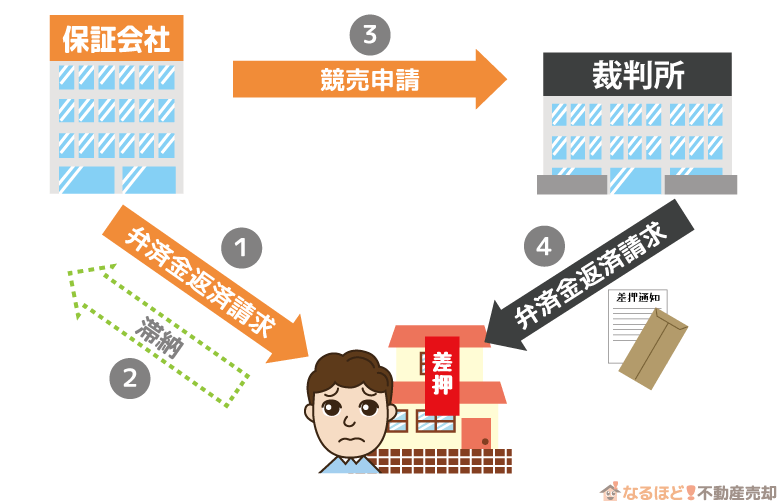

【滞納7ヶ月】保証会社から代位弁済通知書が届く

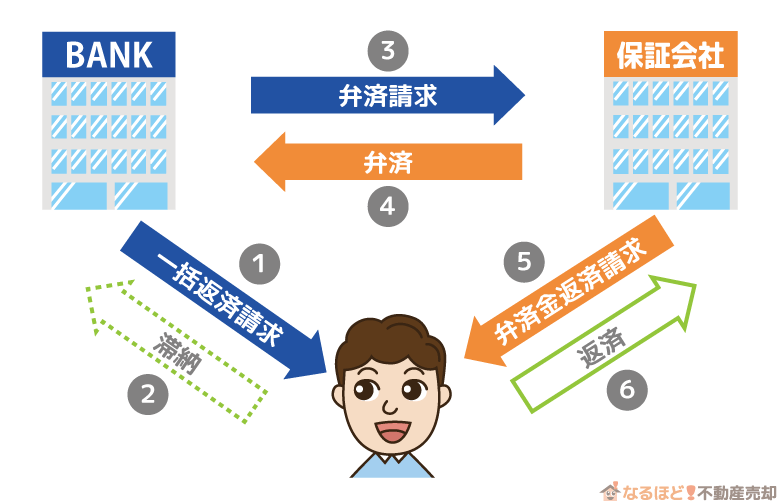

ローン一括返済の通知を無視し続けると、1ヶ月後には保証会社から代位弁済通知書が届くでしょう。

銀行は、債務者(あなた)から住宅ローンの返済をしてもらえないと見切りをつけると、提携している保証会社に債務者の代わりに返済するよう要求します。(代位弁済)

保証会社が債務者のローン返済を肩代わりした時点で、債権は銀行から保証会社に移るので、代位弁済後は銀行ではなく保証会社に返済をしていきます。

もちろん保証会社はただで弁済を行うわけではありません。

保証会社はあなたに対し、損害賠償金として弁済額に14.6%の金利を課します。

※損害賠償金として課される金利は保証会社によって異なる

たとえば弁済額が1,000万円あり、10年かけて返済していくなら、損害賠償金を含めた総返済額は2,460万円です。

通常銀行の住宅ローン金利は1~2%ですから、代位弁済されなければ1,020万円の返済で済んだところ、金利が14.6%に増加したことで、総返済額が莫大な金額になってしまいます。

つまり代位弁済されると、これまでより大きな負債を抱えることになるので、代位弁済が行われる前に返済の対策をしてください。

【滞納8ヶ月】裁判所から差し押さえ通知書が届く

代位弁済後の返済額は莫大ですから、返済するのはさらに難しくなるでしょう。

だからといって、なんの手段もこうじないまま保証会社への返済を滞納すると、裁判所から差し押さえ通知書が届きます。

保証会社は、債務者(あなた)から滞納金を少しでも回収するために、裁判所に対して競売を申し立て、競売で得た売却代金を弁済額にあてます。

※競売とは、裁判所があなたの家をオークションにかけること。

裁判所は競売の申し立てを受けると、競売の準備に向けて債務者の家を差し押さえなければなりません。

差し押さえ通知書が届いたからと言って、すぐに差し押さえられるわけではないですが、あなたは家の所有者としての権限を一切失います。

なので今から家を売ったお金で住宅ローンの返済を軽くしようと思っても、自分の意志では売却できません。

競売でも住宅ローンの残債額を少しは減らせますが、競売では購入者が値段を決めるため市場価格より安く売れてしまい、返済額はなかなか減らないでしょう。

少しでも高く売却して住宅ローンの返済負担を減らすなら、競売ではなく市場価格で家を売却する必要があります。

本来なら家を差し押さえられる前に市場価格で売却するべきですが、保証会社に相談すれば市場価格で売却も可能です。(任意売却)

差し押さえ通知書が届いたら、競売にかけられる前に保証会社へ連絡してください。

【滞納9ヶ月】裁判所から担保不動産競売開始決定通知書が届く

担保不動産競売開始決定通知書とは、裁判所が保証会社からの競売申立を受理したことを通知する書類です。

通知書が届いた時点で競売の実行は確定しますが、競売が開始されたわけではありません。

なのでまだあなたは家に住み続けることはできます。

だからといって、すぐには家から追い出されないと高をくくっていると、巨額の負債を抱えたまま家は失われるでしょう。

すぐに保証会社に交渉するか、保証会社と連絡を取りづらければ弁護士などを通じて連絡をとってみてください。

【滞納10~12ヶ月】裁判所執行官による家の現状調査が行われる

裁判所はあなたの家を競売にかけるために、家の現状調査を行います。

裁判所の執行官があなたの家に訪れて、家の間取りや劣化状況を調査し、写真などが撮られます。

あなたが執行官の来訪を拒んでも、裁判所の権限で強制的に立ち入られるので抵抗しないでください。

執行官が家へ訪れるようになると、いよいよ強制退去させられることを実感するでしょう。

強制退去ではなく自分の意志で家から出ていくためにも、競売をやめてもらうよう保証会社へ連絡をして、市場価格で売却させてもらってください。

【滞納13ヶ月】裁判所から競売期間入札通知書が届く

競売の開始日時や入札期間、落札を決定する期日など、競売の詳細が決定すると、あなたのところに競売期間入札通知書が届きます。

競売期間入札通知書は最後の警告だと思ってください。

書類に記載された競売の開始日時までが、強制退去のタイムリミットです。

競売が開始されれば、いくら保証会社に懇願しても、競売を取りやめて自分の意志で売却はできません。

何もしないまま競売が開始されるのを待つ人はいないとは思いますが、何度もいうように今すぐ保証会社へ連絡してください。

【滞納14ヶ月~】競売が完了したら強制立ち退き

競売が開始されれば、あなたにできることは少しでも高値で売れるように祈ること。

そしてすぐに立ち退きができるように退去後の住まいを探して、移り住む準備しておくことです。

競売が完了し、家の所有権が購入者に移れば強制退去となります。

ここから先は競売後に残った住宅ローンを返済することだけ考えましょう。

手元に残された住宅ローンの返済ができない方は、裁判所に自己破産の申請をしてください。

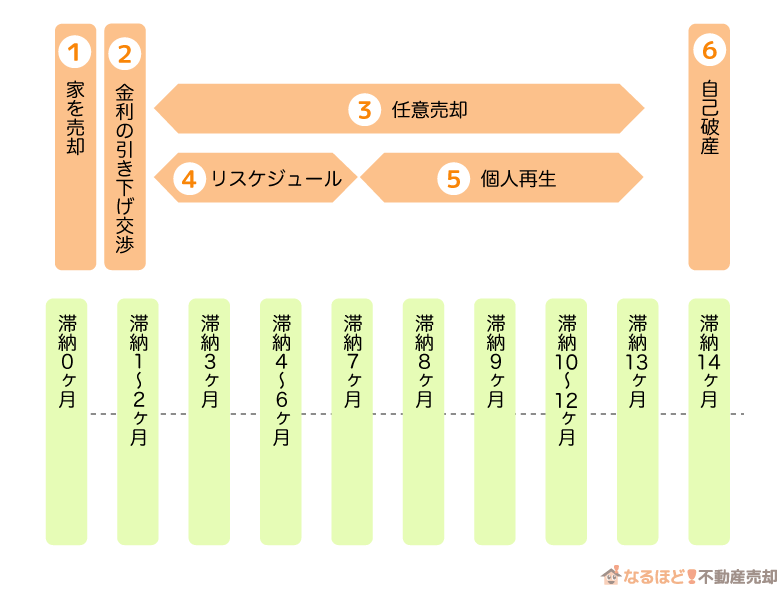

住宅ローンの支払いができないときの6つの対策

住宅ローンが払えないからと滞納を続けるとどうなるかは、これまでに紹介したとおりです。

今自分が滞納してからどの位置にいるかを知って、さらに不安になった方もいるかと思います。

ですがあくまで、滞納を続けたときに受ける処分のことなので、滞納してまだ間がないなら住宅ローン返済のためにできる対策をすれば何も問題はありません。

住宅ローンを払えないときにできる対策は次の6つあります。

上の図を見ながら、どの方法で住宅ローンの返済負担を減らすかを考えてみましょう。

1. 家を売却して住宅ローンを返済する

住宅ローンが払えなくなる前に考えてほしいのは、家を売却して賃貸へ移り住むこと!

一時的に住宅ローンが支払えないだけなら、売却する必要はないかもしれませんが、今後ローンの返済が厳しくなるとわかったら売却してください。

あなたの家が築浅物件、または人気エリアにある物件なら、ローン返済額を上回る価格で売れるかもしれません。

もし家を売却してもローンが残ったら、足りない分は金融機関から借入しましょう。

住宅ローンを返済するために借入するのは抵抗を感じるかもしれませんが、返済額が一気に減るので、月々の返済が驚くほど楽になります。

まずはあなたの家がいくらで売れるか確認するために、複数の不動産会社に査定を依頼しましょう。

2. 住宅ローンの金利引下げについて銀行と相談する

住宅ローンが払えなくなる前に、家の売却を検討してくださいといいましたが、やっとの思いで手に入れた夢のマイホームを簡単に手放したくないと思う方も多いかと思います。

ですがこのままでは、払えないローンを抱えたまま滞納することになるので、銀行と交渉して金利を引き下げてもらいましょう。

住宅ローンは借入額が大きいので、金利を0.1%引き下げるだけで月々の返済負担が減ります。

たとえば1.5%の金利で契約した3,000万円の住宅ローンを30年かけて返済するなら、月々の返済額はおよそ12万円です。

そして20年後、ローン残債1,000万円あたりで返済が厳しくなってきたときに、金利を0.1%引き下げてもらうと、月々の返済額はおよそ9万4,000円まで下がります。

滞納すると金利引下げの交渉ができなくなるので、これ以上住宅ローンを払えないと思ったときに一度交渉してみましょう。

ですが金利を引き下げれば、その分銀行側の利益も減るわけですから、金利引下げに応じない銀行もあります。

銀行が金利引下げの交渉に難色を示したら、今の銀行よりも金利が低い住宅ローンへ借り換えてください。

もしくは金利が低い銀行で借り換えた場合の見積書を作成してもらい、見積書を持って今住宅ローンを契約している銀行へ行って、金利引下げの交渉をするのもいいでしょう。

3. 住宅ローンのリスケジュールを行う

リスケジュールとは、住宅ローンの返済が難しくなったとき、銀行と一緒に返済計画を見直すことです。

リスケジュールでできること

- 月額返済額を減らして返済期間を延長する

- 期間を定めて月々の返済額を大幅に減らす

- 返済を一定期間猶予してもらう

など

銀行にリスケジュールをしてもらえば、月々の返済負担はずいぶんと楽になるでしょう。

ですが返済負担は減ったからといって、返済額が免除されるわけではありません。

月々の返済額が減った分だけ返済期間が延び、利息額が増えるので住宅ローンの返済総額は増えます。

ローンの返済総額を減らすのであれば、金利の見直しをすべきですが、一度滞納すると金利の見直しができないので、リスケジュールで月々の返済負担を減らすことに集中しましょう。

また注意点として、リスケジュールにはおよそ3~5万円の手数料がかかります。

手数料がいくらかかるのかは、住宅ローンを契約している銀行に問い合わせてみてください。

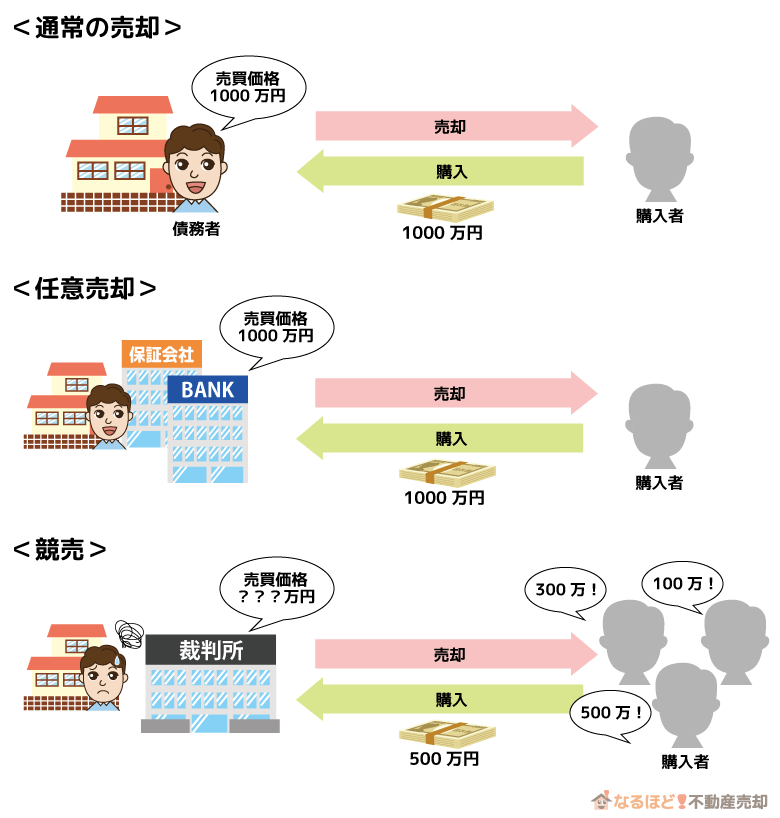

4. 任意売却をして住宅ローン返済の負担を軽くする

住宅ローンが払えず滞納したときは、銀行の同意を得て任意売却できます。

本来住宅ローンを滞納したり、家を売却してもローンの返済ができなかったりすると、家の売却はできません。

ですが住宅ローンの返済をこれ以上滞納されると銀行も困ってしまうので、銀行はローン残債を回収するためにやむを得ず売却に応じます。

これとよく似たようなもので「競売」もありますが、競売は任意売却と違って価格を自由に決められません。

競売は裁判所の管轄の下、購入者が好きに値段をつけて家が競り落とされるので、市場価格の50~60%ほどの価格でしか売れません。

ですが任意売却の場合は、売値の決定は銀行が行うものの、ほぼ市場価格と同じ価格で売れます。

なので家が安く競り落されてしまう前に、任意売却を行って少しでも多くのローン残債を返済してください。

住宅ローンが払えないからと手をこまねいていると、競売にかけられてしまうので、ローン残債を返済できないとわかったら任意売却を行いましょう。

5. 個人再生で他の借金を減らし住宅ローンの支払いを続ける

他にも抱えている借金のせいで、住宅ローンが払えない方は、住宅ローン特則の適用ができます。

住宅ローン特則とは?

住宅ローン以外の借金を個人再生で減らし、これまでどおり家に住みながら住宅ローンの返済を続けられる制度。

通常住宅ローンをこれ以上払えないとなると、任意売却や競売などで家を手放してローンの返済を行わなければなりません。

ですが「住み慣れた家を手放したくない」「家を手放したら周囲に知られてしまう」と思う方も多いでしょう。

それなら住宅ローン特則を利用し、減った分の借金返済額を、住宅ローンの返済に充てることができ、さらに家を失うこともありません。

しかも保証会社の代位弁済が行われてから、6ヶ月以内に住宅ローン特則を適用すれば、代位弁済がなかったことにもできます。

保証会社に代位弁済されると、損害賠償金として高金利で弁済額の返済を求められるので、住宅ローン特則を利用しなければ返済は困難です。

保証会社の代位弁済がされたら、住宅ローン特則の利用を早めに検討しましょう。

6. 自己破産をして住宅ローンの返済を免除してもらう

自己破産とは、裁判所に申請して、住宅ローンを全額免除してもらう手続きのことです。

ただし住宅ローンの残債を免除してもらうかわりに、家だけでなく車などの一定以上価値がある財産は、すべて差し押さえられます。

また自己破産から7年間は金融機関から借り入れができなくなりますし、自己破産の記録は官報に掲載されるので、知人友人に自己破産したことを知られる可能性があります。

※官報とは、国から毎日刊行される新聞のようなもの

このように自己破産は、住宅ローン返済の苦悩からは逃れられますが、今までの暮らしがガラリと変貌するので、新たな苦悩や不安を抱えるでしょう。

自己破産は最終手段とし、これまでに紹介した5つの対策方法で住宅ローンの返済ができないか計画を立ててください。

住宅ローンを払えない人のためのQ&A

新型コロナウイルス感染症の影響で住宅ローンが払えないときの措置はあるの?

新型コロナウイルス感染症の影響を受けて、今住宅ローンが払えない人は多いです。

株式会社MFS調べによると、新型コロナウイルス感染症によって、住宅ローンの返済が苦しくなってきている、または今後苦しくなりそうと応えている人の割合は70%います。

そのため各金融機関では、新型コロナウイルスの影響を受けて住宅ローンの返済が困難は人に対して、返済方法の見直し(リスケジュール)を行っています。

住宅ローンの返済額が免除となるわけではありませんが、銀行側はリスケジュールをこれまでより柔軟に対応してくれるでしょう。

また金融機関によって、リスケジュールにかかる事務手数料を無料で行っています。

まずは住宅ローンを契約している銀行へ、コロナによる返済措置がないか問い合わせてみましょう。

病気で住宅ローンが払えないときに返済が免除される措置はないの?

病気でローンの返済ができなくなったときのために、住宅ローン契約時に保険に入っていれば返済が免除されるでしょう。

住宅ローンの保険としてよくあげられるのが、団体信用生命保険(団信)です。

団信に加入していれば、三大病(がん、心疾患、脳卒中)を患い返済ができなくなったとき、死亡したときなどは、住宅ローンの残債額全額または一部が保険金として支払われます。

住宅ローンの貸付を行っている銀行によっては、団信加入を義務付けているところもあるので、一度保険加入状況を確認してみてください。

保険に加入していなかった場合は、記事内で紹介した住宅ローンが払えないときの6つの対策を参考に、返済方法を検討しましょう。

離婚した夫が住宅ローンを払えないときは妻が返済するのか?

離婚した元夫婦のどちらに、住宅ローンの返済義務があるかは、住宅ローンの契約内容や離婚協議書、公正証書の内容によって変わります。

離婚協議書や公正証書などを作成しており、書類の中に住宅ローン返済についての記載があるならそれに従って返済するしかありません。

ですが離婚協議書や公正証書に住宅ローンの返済についての記載がない、または離婚協議書など作成していないなどの場合は、住宅ローンの契約どおりに返済を行えば問題ないです。

妻に住宅ローンの支払い義務があるとき

- 住宅ローンの連帯保証人が妻である

- 住宅ローンの契約をしていなくても家の所有者が妻である

- 妻と夫の共有持分として家を所有している

妻に住宅ローンの支払い義務がないとき

- 妻が住宅ローンの連帯保証人でもなく家の所有権も持っていない

住宅ローンの契約と家の所有権に、妻がいっさい関わっていないなら、夫が住宅ローンの滞納をしていたとしても妻に返済義務はありません。

ただし妻に返済義務がなくても、離婚後家に住んでいるのが妻である場合は、夫の滞納が続くといずれ家は差し押さえられて、退去させられます。

今の家を手放したくないなら、夫のローン返済を手伝ったほうがいいかもしれません……。

親が住宅ローンを支払えないときは子どもに返済義務があるのか?

「親が住宅ローンを払えないなら子どもの自分がなんとかしなければ」と思うかもしれませんが、ローンの契約内容や法律上では、必ずしもあなたに返済義務があるとはいえません。

子どもに住宅ローンの支払い義務があるとき

- 住宅ローンの連帯保証人が子どもである

- 家の所有者が子どもである

- 親と子どもの共有持分として家を所有している

- 親から家を贈与または相続した

子どもに住宅ローンの支払い義務がないとき

- 子どもが住宅ローンの連帯保証人でもなく家の所有者でもない

- 家の相続を放棄した

たとえば親から家を生前贈与されたが、住宅ローンの返済は親が引き続き行っており、ローン完済する前に、亡くなった場合などはあなたに返済義務があります。

ですが親が亡くなってから家を引き継ぐときに、住宅ローンの支払いができないと判断すれば相続放棄すればあなたに返済義務はありません。

ローンの契約内容や法律に関係なく、親の住宅ローンを肩代わりしたいときは、自分に返済できるだけの収入や資産があるか計画してからにしましょう。

住宅ローンが払えなくてリスケジュールすると信用情報に傷がつくのか?

住宅ローンの返済方法の見直し(リスケジュール)をしただけでは、信用情報に傷がつくことはありません。

信用情報に傷がつくのは、住宅ローンを払えない期間が3ヶ月以上続き、信用情報機関に滞納記録(事故情報)が登録されたときです。

たとえば滞納から1ヶ月でリスケジュールを行ったとしても、信用情報に傷がつくことはありません。

ですが滞納から3ヶ月程度経ってからリスケジュールを行えば、信用情報に傷がつくでしょう。

ほとんどの場合、滞納から3ヶ月経たないと銀行はリスケジュールになかなか応じてくれないので、結果的にリスケジュールするタイミングで信用情報に傷がつくことになるかもしれません。

ただリスケジュールをする行為自体が、信用情報に傷をつけるものではないので、そこは間違えないでくださいね。

個人再生をして住宅ローンを減額することはできるのか?

個人再生とは、借金を3~5年の間で分割して返済できるくらいに、債務額を大幅減額してもらう手続きのことです。

ですが個人再生できる借金には、住宅ローンの残債額は含まれません。

記事で紹介した個人再生の住宅ローン特則とは、住宅ローンではなく住宅ローン以外の借金を減らして、住宅ローンの返済負担を軽くするものです。

住宅ローンを減らす目的で、個人再生を考えていた方は、銀行で金利の引き下げ、またはリスケジュールを検討してみてください。

【まとめ】住宅ローンが払えなくてツライときは銀行へ相談!

「これ以上住宅ローンを払えない!」と感じたら、今すぐ銀行へ相談に行きましょう。

とくに滞納前に行動するのが重要です!

滞納をする前であれば、家を売って住宅ローンを全額返済することもできますし、銀行へ行って金利引下げをお願いすることもできます。

もちろん住宅ローンを滞納してからでも、任意売却や個人再生など住宅ローンの返済負担を減らす方法はあります。

一番やってはいけないことは、何もしないまま住宅ローンの滞納を続けることです。

住宅ローンの支払いを銀行に相談するのは気まずいかもしれませんが、今相談しなければこれからどんどん返済が苦しくなり、延滞料金も増え続けます。

ローンが払えなくなりそうな人、すでに滞納している人は、今から住宅ローンの返済計画を立てましょう。

不動産を売却するにあたって必ずチェックしたい一括査定サービス

今は、一社ずつ不動産会社を自分で探して比較するといった面倒なことをする必要もありません。

インターネット上であなたが売りたい、あるいはどれくらいの価値があるのか知りたいと思っている不動産情報と個人情報を入力するだけで、一度に査定依頼が行えます。

今、多くの一括査定サービスがありますが、信頼できる2社をご紹介します!