長らく続く不況や新型コロナウイルスの影響で仕事が減り、収入が下がったことで住宅ローンの返済が難しくなった方も少なくないでしょう。

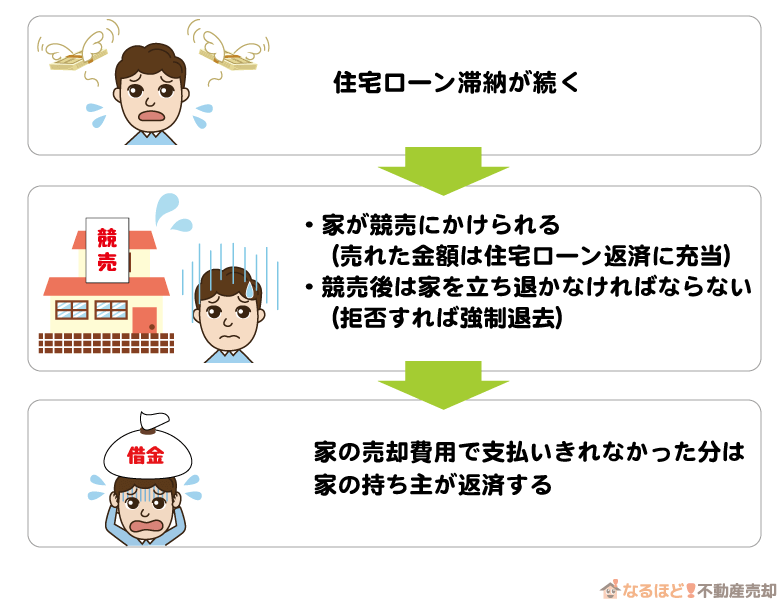

残念ながら、住宅ローンの滞納が続くと、最終的に家が競売にかけられて家を手放さざるを得なくなります。

そうなる前に、まずは住宅ローンの借り入れをしている金融機関に、返済について相談をしましょう。

金融機関に相談することで、月々の支払いやボーナス払いの金額変更、借入期間の延長、金利の変更など可能な限りリスケジュールに応じてくれます。

ただ状況によっては「リスケジュールをしても支払いができない」となる場合も……。

そんなときの最終手段として、任意売却という不動産売却方法があります。

金融機関に強制的に家を売られるのではなく、自ら金融機関と折り合いをつけて家を売ることで住宅ローンの負担軽減が期待できる売却方法です。

今回はそんな任意売却とは、どういった売却方法なのか詳しく紹介します。

任意売却ができる人の条件や、任意売却のメリットデメリットもわかりやすく解説するので、すでに住宅ローンを滞納してしまった方や、まだ滞納していないけれど今後住宅ローンの支払いが厳しくなると思われる方は、ぜひ参考にしてください。

Narumi

Narumi 今回は不動産の売却方法の1つである「任意売却」について解説していきます。任意売却は通常の売却とは異なる要素を含みますので、任意売却ができる条件や注意点など、本記事でしっかり把握しておくと売却活動を進めていく上で焦らずに済みますよ。任意売却をすることで、のちの生活が格段に変わってくるでしょう。

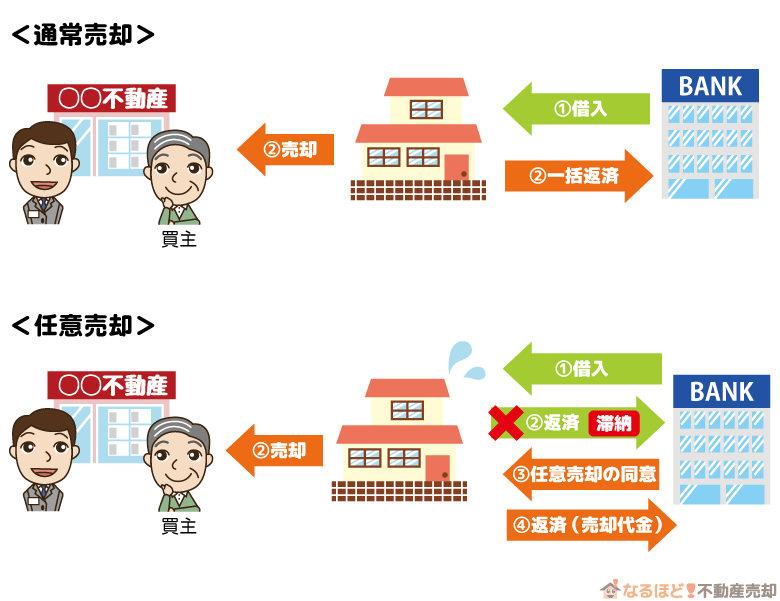

任意売却とは?通常売却と任意売却の違い

任意売却とは、住宅ローンを滞納してしまっている人が、住宅ローンの返済をするために家を売却する売却方法です。

通常売却の場合、住宅ローンの残債分を完済することで、家が売却できる状態になります。

もし家を売った売却代金だけで住宅ローンを払いきれなければ、自己資金で残りの分を支払うことで、通常売却として家を売却できます。

ただローン滞納中の人が売却代金で住宅ローン残債を支払えない場合、自己資金を用意するのは難しいですよね。

そこで救世主となるのが、任意売却です。

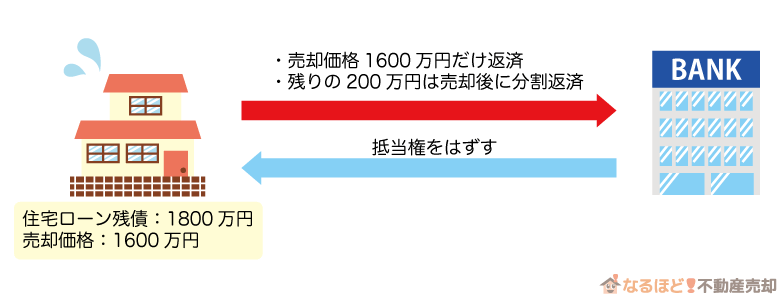

任意売却をすれば売却代金で住宅ローンを払いきれず、さらに残債分を一括で支払えなかったとしても、家が売却できる状態になり、さらに残った残債を再分割して払っていくことができます。

このように任意売却は、住宅ローンを滞納している人がどうにか借りたお金を返していくための特別なプランなのです。

任意売却と競売の違い

「競売と任意売却って何が違うの?」

競売と任意売却の違いがよくわからないという声を多く聞くので、最初に解説しておきたいと思います。

まず不動産の競売とは、住宅ローンの返済が滞った物件を、オークション形式で売却する売却方法です。

債権者(銀行など)の申立てによって、地方裁判所が売却を行い、債権者はその競売で落札された代金をもって、住宅ローン残債分の債権回収をします。

債権者の主導で手続きが進められるため、競売で落札された後は、持ち主の事情は考慮されずに退去日が決まります。

ですので住宅ローン債務者は「競売=家が取られてしまう」という感覚になるでしょう……。

また競売で売却した後にも残債が残る場合、その残債は債務者が一括支払いしなければなりません。

強制的に売却させられて、さらに残った住宅ローンの返済もしなければならないので、家の持ち主からするととても厳しい売却方法と言えます。

これに対し任意売却は、自宅を売却して残債務の返済にあてることに変わりはないですが、自らの意思で家を売却でき、今後の生活をどうやって再建するかを金融機関に相談できる売却方法です。

ただし任意売却をするには条件を満たす必要があり、単なる返済遅れ程度なら返済条件の見直しで解決することが多いでしょう。

では次に、任意売却ができる条件を3つ紹介したいと思います。

任意売却ができる条件3つ

任意売却をするには、次の3つの条件をすべて満たしている必要があります。

任意売却ができる条件

- 住宅ローンの返済を滞納している

- 債権者から任意売却の許可を得る

- 保証人全員の合意を得る

1. 住宅ローンの返済を滞納している

任意売却ができる条件の1つめは、「住宅ローンを滞納していること」です。

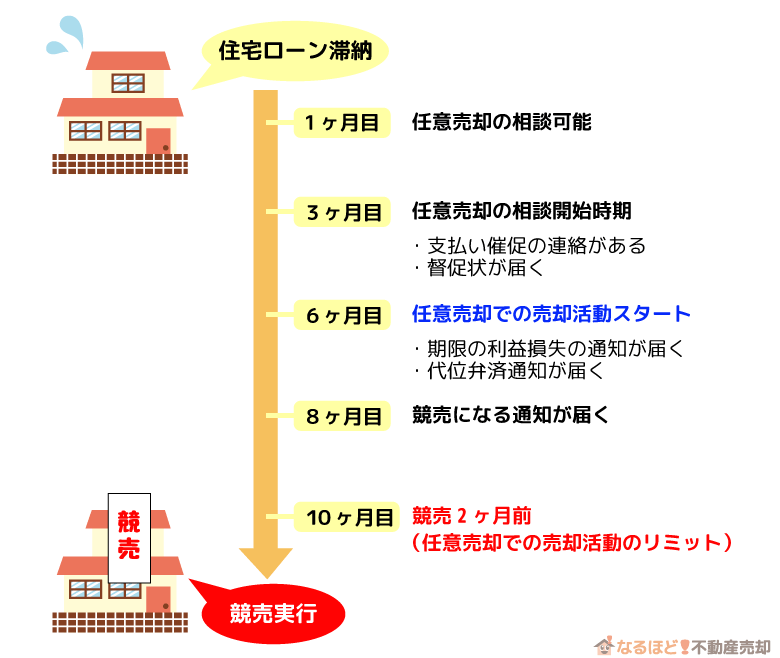

1ヶ月でも滞納していれば、任意売却の対象となります。

ですが実際は、滞納してから6ヶ月ほど経過し、保証会社による代位弁済が行われてから任意売却に応じてもらえるようです。

※代位弁済とは債務者の代わりに保証会社が銀行に一括返済すること。代位弁済後、債務者は保証会社に返済することとなる。

というのも、銀行側は任意売却に応じることにあまりメリットがありません。

リスケジュールをして返済期間を伸ばせば、その分利息が受け取れるので、できればこのまま返済を続けてほしいと考えます。

また返済される見込みがないと判断した場合、保証会社に一括で返済してもらえるわけですから、銀行側はわざわざ任意売却に応じる必要がないのです。

こういった理由から、住宅ローンを長期滞納し債権が保証会社に移ってから任意売却ができることが多いです。

※銀行に任意売却の相談をすることはいつでも可能です。

2. 債権者から任意売却の許可を得る

次に条件2つめの「債権者から任意売却の許可を得る」について解説します。

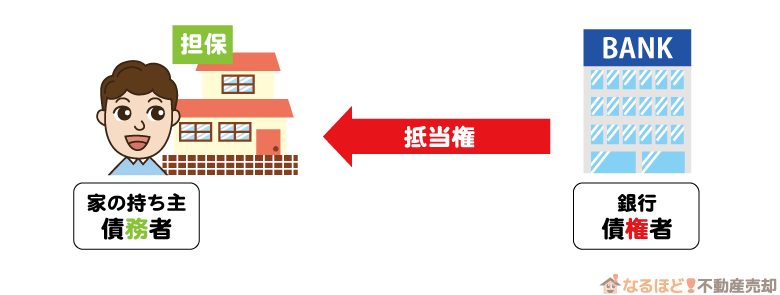

債権者とはわかりやすくいうと、お金を貸した人を指し、債務者はお金を借りた人のことを意味します。

住宅ローンでいうと債権者は銀行などの金融機関、債務者は家の持ち主であると考えればわかりやすいでしょう。

※文中では債権者をわかりやすくする為に銀行としていますが、実際には状況により債権者が保証会社等に移っている場合があります。

本来住宅ローン返済中の家を売却する場合は、住宅ローンを完済して金融機関に抵当権を外してもらう必要があります。

住宅ローンが返済できなかったら、通常なら抵当権をはずしてもらえず家が売却できないことになりますね。

このままでは住宅ローン返済のために家を売りたくても、売却価格で住宅ローン全額を一括で支払えなかったら売却できず、住宅ローンの返済ができません。

家を売却すればある程度返済ができるのに、家が売れないとなると、あなただけでなく債権者である金融機関側にもよいこととは言えないですよね。

そこで金融機関は、あなたとしっかり相談を行った上で、住宅ローンが残ったままでも特別に家の売却を認めることにしているのです。

上記の図のように任意売却は、債権者(金融機関)の売却許可が出てはじめて実施できるというわけです。

3. 保証人全員の合意を得る

条件3つめの「保証人全員の合意を得る」は、言葉どおり、保証人となっている全員から合意(書面にハンコをもらう)してもらう必要があります。

住宅ローンを夫婦(もしくは親や親族など)で連帯債務型や連帯保証型で契約している場合、とても重要な項目です。

たとえば仮にローンを組んでいる夫婦が離婚済みであっても、家の住宅ローン契約が継続中で任意売却をするのあれば同意が必要になります。

任意売却ができるタイミングはいつからいつまで?

次は任意売却ができるタイミングを確認しておきましょう。

先程お伝えしたように、任意売却の手続きができるのは住宅ローンを滞納して、抵当権が保証会社にわたったあたり(滞納から約6ヶ月)からです。

そして競売にかけられる2ヶ月前くらいまでが、任意売却ができるリミットと言えます。

それでは詳しい任意売却のタイミングを見てみましょう。

任意売却は住宅ローンを滞納して約6ヶ月経った頃から可能

任意売却がいつからできるかは、目安として住宅ローンを6ヶ月前後滞納している頃から可能です。

住宅ローンを6ヶ月前後滞納すると、「もう分割返済は認めないので一括で返してください」といった期限の利益損失の通知や、「保証会社が肩代わりしたので、保証会社に全額支払ってください」といった代位弁済通知が届きます。

このような通知が届いたら、債権者が任意売却の手続きに応じてくれる可能性が高いです。

ですが期限の利益損失の通知や、代位弁済通知が届いてはじめて銀行や不動産会社に相談するのは遅すぎます。

任意売却できる期間は決まっているので、売却できないまま住宅ローンの滞納が続いたら、やがて競売になる通知が届き、競売実行へと進んでしまいます。

任意売却について相談するのはいつでも可能なので、滞納2~3ヶ月経っても返済できる見込みがないなら、任意売却を検討していることを早めに相談しましょう。

任意売却の相談は、住宅ローンを借りた銀行か、不動産屋にも相談ができます。

銀行へ直接相談に行きづらい人は、親身に話を聞いてくれる不動産会社を探しておくといいかもしれませんね。

任意売却のリミットは競売開始の1~2ヶ月前

任意売却ができるタイムリミットは競売開始の1~2ヶ月前までです。

厳密にいうと、任意売却が認められる期限は競売実行の前日までなのですが、実際の不動産取引はたった1日で完結しません。

競売の取下げを行うには、競売の開札前日までに、家を売って代金を受け取り、そのお金でローンの返済が完了している状態でなければならないのです。

家を売るのは時間がかかりますから、遅くとも1~2ヶ月前から動きはじめるようにしましょう。

競売実行の1~2ヶ月前にはじめて「任意売却をしたい」と不動産会社へ相談しても、販売活動ができる時間がほとんどないので取り合ってもらえないこともあります。

任意売却の相談を開始するのは遅くとも競売になる通知が来た頃にははじめなければいけないと考えてください。

任意売却のメリット6つ

ここまで読んでみて、「やっぱり任意売却って複雑そう……」「任意売却ってやる意味あるの?」と思われる方もいるかもしれませんね。

ですが任意売却はあなたの未来を助けてくれる力強い方法になるかもしれないので、ぜひ検討していただきたい売却方法です。

任意売却のメリットは6つあります。

任意売却のメリット

- 不動産の売却価格が一般市場と変わらない

- 売却に伴う費用も売却価格から捻出できる

- 滞納中の管理費も売却価格から捻出できる(マンション)

- 任意売却は周囲の人にバレにくい

- 銀行と今後の返済プランが相談できる

- 引っ越し時期が調整可能

1. 不動産の売却価格が一般市場と変わらない

もしもあなたの家が競売となってしまうと、競売での売却価格は市場価格の7割前後で取引されてしまいます。

一方、任意売却の場合は、基本的に通常の売却と同等の査定価格を元に売却価格を決めていきます。

また売却活動の際、一般向けの広告に「これは任意売却物件です!」と書かれたりしませんので、足元を見られて買い叩かれることもないでしょう。

任意売却で売却できれば、競売で売却するよりも高く売れる可能性が高いので、ローン残債に大きく貢献できます。

2. 売却に伴う費用も売却価格から捻出できる

任意売却をする最大のメリットといえるのが、売却に伴う諸費用の一部を売却価格から捻出できるところ。

具体的に不動産の売却時にかかる費用を確認してみましょう。

不動産売却にかかる費用の例

- 仲介手数料(物件が2,000万円で売却できた場合、仲介手数料は約70万円)

- 登記費用(税金や司法書士への報酬をあわせ2~3万円前後)

- 引っ越し代金(ご家族での引っ越しの場合最低でも10万円前後)

※場合により測量費、家財撤去費、設備の修理費、当面の生活費なども考慮される場合もあります。

この例での不動産の売却時には、少なくとも80~90万円ほど費用がかかります。

任意売却をする場合、多くは経済的な理由があって任意売却にいたっているはずなので、これら売却にかかる費用を払う余裕はないでしょう。

そこで、この売却費用を債権者(銀行や保証会社)と交渉して売却代金から捻出してもらうのです。

出してもらえる金額の上限は明確に決まっていませんが、何でもかんでもOKというわけではありません。

今後の生活や収入がどうなりそうか、しっかり説明して理解が得られる分のみ、売却価格から出してもらえると思ってくださいね。

ちなみに競売での売却の場合には、これら不動産売却にかかる費用は実費で払うことになります。

3. マンションの場合は滞納中の管理費も売却価格から捻出できる

住宅ローン滞納中の物件がマンションだった場合、毎月のマンションの管理費や修繕費なども滞納していることが予想されます。

もし管理費などを滞納したままでマンションを売却すると、管理費や修繕費の滞納分は新しい所有者に引き継がれてしまうので、買い手となる方に大きな迷惑をかけてしまいますよね。

債権者(銀行や保証会社)との相談の上にはなりますが、任意売却の場合にはこの滞納中の管理費なども売却代金から捻出することが出来ます。

スッキリした状態で物件の引き渡しができるので、売り手買い手の双方にとって気持ちよく新生活がスタートできますね。

4. 任意売却は周囲の人にバレにくい

任意売却は通常の売却の流れとほぼ変わりなく進むので、「〇〇さんのところ、お家取られるみたいよ」なんて指をさされることもないでしょう。

任意売却のために査定にくるのも一般の不動産会社の人なので、ご近所さんからは「お家、売っちゃうのね」くらいにしか見られません。

一方競売の場合には、インターネットや官報に名前や住所などが掲載されるので、逐一競売物件をチェックしている人にはバレてしまいます。

また競売の場合は、入札価格を決めるために裁判所関係の人が来て査定したりしますので、その仰々しい雰囲気などでご近所さんたちに気づかれる場合があります。

5. 債権者と今後の返済プランが相談できる

任意売却ができたらその売買代金を残債に当てますが、それでもまだ返しきれない返済額が残っている場合、これをどう払っていくかも重要な問題です。

また、住宅ローンを滞納していた期間の遅延損害金の支払いもあります。

任意売却を検討する際は、債権者(銀行や保証会社)と今後の生活をしっかり相談しながら今後の返済プランを決めていきます。

たとえば任意売却後も、あと300万円足りない場合、毎月1万円返済できるなら、1年で12万円、10年で120万円、25年で300万円返済するという計算になるでしょう。

※返済の利子は割愛して計算しています。

完済は長い道のりですが、生活費にプラス1万円の出費ならなんとか返済していける気がしませんか?(この返済には、残債の元本と利息が含まれています。)

債権者としても、「本来の回収期間より長くなるけれど、きちんと返済できるなら……」と理解してくれるのが任意売却の優しさでもあります。

6. 引っ越し時期が調整可能

任意売却の6つのメリットの最後は、引っ越し時期が調整できること。

競売の場合は強制的に「○月○日に退去してください!」と立ち退きの時期を指定され、それに従うしかありません。

任意売却の場合は、通常取引と同じような流れになりますので、売主と買主の双方で無理のない引っ越し時期を相談しあうことが可能です。

任意売却のデメリット3つ

上記では任意売却のメリットを6つ紹介しましたが、注意点もあります。

任意売却のデメリットとして3つご紹介しますので1つずつ確認してみてください。

任意売却のデメリット

- 任意売却しても競売になるリスクは消えない

- 任意売却における最終的な決定権は債権者にある

- 連帯保証人全員の合意がないと任意売却できない

1. 任意売却しても競売になるリスクは消えない

任意売却での売却活動を進めている最中も、おそらく住宅ローンを滞納した状態が続くでしょう。

実は任意売却の売却活動中であっても、住宅ローンの滞納期間が6ヶ月以上経つと、残念ながら競売対象になります。

競売になると、売却価格が低くなったり、売却に伴う費用も実費となってしまうので、できれば競売になる前に売却したいところ。

刻々と競売スタートの時期が迫る中で売却活動を進めなければならないので、精神的な負担は覚悟しなければなりません。

2. 任意売却における最終的な決定権は債権者にある

債権者(銀行や保証会社)に任意売却の申し出をしても、債権者の合意が得られなかったら任意売却できません。

たとえばあなたに住宅ローン以外にも複数の借金があったり、無職で収入がなく、返済が見込めない場合は任意売却が認められないでしょう。

任意売却をすることで、住宅ローンの返済が問題なく行われるだろうと判断されれば、任意売却に応じてもらえるのです。

また売却価格についても、最終的に決めるのは債権者側になります。

もちろん債権者にあなたの売却希望額を伝えることはできますが、債権者の判断であなたの希望売却価格が高いと判断されれば、減額されることもあるのです。

ただ債権側もできるだけ高く売却できたほうがよいので、なるべく早く・高く確実に売却でき、債権回収できるラインを考えて売却価格の指示をしてくれるでしょう。

このように任意売却の可否や売却価格は、あなたに決定権がないということを覚えておきましょう。

3. 連帯保証人全員の合意がないと任意売却できない

任意売却ができる条件のひとつとして、連帯保証人の合意が必要であると紹介しました。

あなたが住宅ローンを組んだとき、親や子供、または配偶者や親戚などに連帯保証人になってもらったと思います。

一番多いパターンは、夫婦で連帯保証人になることではないでしょうか。

夫婦連名で住宅ローンを組んだ方は、「連帯債務型」「連帯保証型」など返済義務の取り決めをしたことでしょう。

※連帯保証型は、主債務者が住宅ローンの返済が滞った時、代わりに返済する義務を負うもの。連帯債務型は、主債務者と同等の返済義務を負うもの。

この関係性は住宅ローンを完済するまで続くので、任意売却をする場合には連帯保証人等全員の合意が必要です。

連帯保証人の合意をすぐに受けられたらよいのですが、連帯保証人が任意売却に反対した場合は、説得する必要があるので、任意売却の手続きが円滑に進まなくなります。

Narumi

Narumi このように任意売却にはデメリットがありますが、競売にかけられるよりは任意売却で売却する方が、経済的にも精神的にも負担が軽くなることは間違いないでしょう。次に任意売却の流れを紹介するので、任意売却がどのようにして行われるのか一緒に見てみましょう。

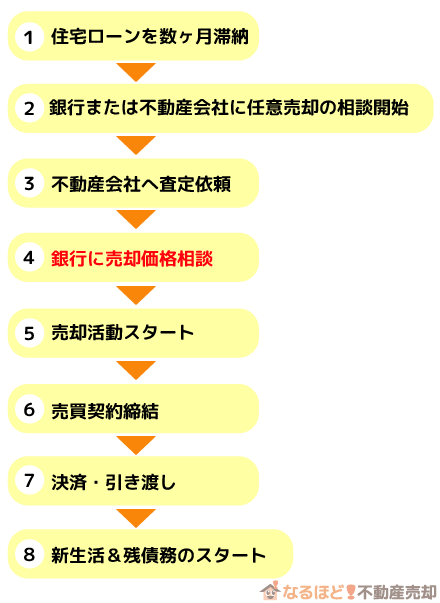

任意売却で不動産を売却する流れ

先の説明でも、任意売却は通常の不動産売却とほぼ同じ売却方法であることをお伝えしましたが、具体的に任意売却で不動産売却する流れを見ていきましょう。

まず住宅ローン滞納を1ヶ月でもすると、銀行から「お引き落としができません。どうされましたか?」と連絡があるでしょう。

滞納1ヶ月の時点で今後の返済も難しいと考えるなら、まずは銀行に相談することをオススメします。

2~3ヶ月ほど滞納状態が続くと、銀行からの督促状が届きますが、督促状が届くということは住宅ローンの滞納が銀行に認定されたという証になります。

できればこのタイミングで任意売却の検討・相談をしておきたいところです。

銀行へ「任意売却を考えている」と相談をしたら、銀行は任意売却の可否を検討します。

おそらく多くの場合はリスケジュールで返済金額と返済期間を調整することになるでしょう。

もし任意売却可能と銀行から回答があれば、不動産会社へ家の査定を依頼します。

どの不動産会社に頼むべきか迷ったら、HOME4Uなどの一括査定サイトを活用すると、あちこち不動産屋を訪れなくても、複数の不動産会社に家の査定をしてもらえます。

不動産会社に査定してもらったら、その査定額を元に、具体的な売却価格は銀行と相談し決定することになるでしょう。

売却活動中には「早く売れなきゃ競売になってしまう!」とはやる気持ちもあるかと思いますが、銀行・不動産会社・購入希望者さんと、丁寧にやりとりしていきましょう。

無事に家の売却ができたら、新しい場所での生活スタートとなります。

Narumi

Narumi 新しい場所での生活をはじめる際に大切なことが2つありますので次で解説していきますね。

任意売却のその後は?任意売却後にやるべきこと2つ

任意売却で自宅の売却ができたら肩の荷がおりてホッとしたいところですが、やるべきことが大きく2つあります。

任意売却した後にあるべきこと2つ

- 新しい生活の立て直し(再就職、引越し)

- 住宅ローン残債務の返済

1. 新しい生活の立て直し(再就職、引っ越し)

任意売却後の生活について事前に銀行と相談し了承してもらえていたら、売却した売却代金から引っ越し費用・当面の生活費は捻出してもらえます。

その場合は新しい住まいも確保でき、まずはなんとか生活できるでしょう。

引越し先であなたが任意売却をした事情がバレることはありませんので、まっさらな気持ちでご近所付き合いをはじめてください。

お仕事を以前と変わらず続けられる場合は、「家を売って引っ越した」くらいの気持ちに切り替えて仕事を頑張りましょう。

再就職が必要な方はくれぐれも「当面の生活費はあるからゆっくりしよう」などと気を抜かないでくださいね。

住宅ローン残債務の返済ができるように早く仕事を見つける必要があります。

新しい就職先に任意売却をしたことがバレることはありませんので安心して就職活動を進めてください。

2. 住宅ローン残債務の返済

任意売却で売却したお家の売買代金で払いきれなかった残りの残債は、任意売却後にコツコツと返していきましょう。

どのくらいのペースで返していくかは、売却前に債権者(銀行や保証会社)としっかり相談して、無理のない範囲で決めていきます。

目安ではありますが、多くの場合が5000円~30000円/月での支払いとなるでしょう。

毎月少額であれば生活への負担は少ないですが、その分返済時期は伸びていきますので、妥当な着地点はどこか、生活をイメージして事前に相談しましょう。

残債300万円に対する毎月の返済額別の返済期間(例)

| 月の返済額 | 1年の返済額 | 払い切るタイミング |

|---|---|---|

| 5000 | 60000 | 600ヶ月(50年後) |

| 10000 | 120000 | 300ヶ月(25年後) |

| 20000 | 240000 | 150ヶ月(約12年後) |

| 30000 | 360000 | 10ヶ月(約8年後) |

任意売却についてよくある質問

ここまでで任意売却という売却方法が、今後の生活立て直しのためにとても有効的な方法だと知っていただけたと思います。

任意売却できる可能性があるなら、ぜひ前向きに検討してみてくださいね。

ここからは任意売却に関してよくある質問を3つ紹介します。任意売却をする際の心の事前準備としてぜひお役立てください。

任意売却したら信用情報のブラックリストにのるって本当?

「任意売却したらブラックリストにのるんですよね?」

この質問は任意売却を検討される方がとても気になることだと思います。

まずブラックリストとは通称で、正確には個人信用情報に金融事故の情報が載ることをさします。

任意売却したからブラックリストに載るのではなく、住宅ローンを数ヶ月に渡り滞納したことが事故有りとされるのです。

任意売却を検討する時点でおそらく滞納は継続している状況ですので、「任意売却=ブラックリスト」と考えてしまいがちですが、厳密に言うと違います。

ちなみに個人信用情報にローン延滞の記録が残ると、一定期間新しいクレジットカードが作れなかったり、新しい借り入れができないなどの制限がかかります。

ですが、返済をきちんと行い一定期間(約5年)がすぎると滞納の記録を消すことができるので、できるだけ早く完済することを目指しましょう。

離婚後に任意売却する場合、保証人になっている元夫(妻)への影響は?

任意売却のデメリット3つめで紹介したように、住宅ローンを夫婦で組む場合、多くは連帯債務型、もしくは連帯保証型で申し込みます。

実はこの関係性、離婚していたとしても住宅ローンを完済するまで返済義務は消えないのです。

ですので任意売却をする際に、「今後任意売却するから、同意のハンコがほしい」と連絡し、合意を得なければいけません。

この同意がどんな意味をもつかというと、任意売却後の残りの残債についても責任は発生し続けることを意味します。

たとえば、住宅ローンを組んだ際に連帯債務や連帯保証関係だった夫婦が離婚し、今は別々に暮らしているとします。

- 元妻:子どもと一緒にそのまま家に住んでいる

- 元夫:住宅ローンの支払いをしながら別の家に住んでいる。

こういった状況で元夫が住宅ローンを滞納してしまった場合、銀行から元妻へ支払い催促の連絡があります。

滞納している分をすぐに元妻が返済できない場合は、任意売却を検討せざるを得ません。

ですので、住宅ローンの支払いが厳しいと感じはじめたら、たとえ離婚後であったとしても、きちんと解決方法を話し合う必要があります。

また、たとえ元妻が連帯保証人ではなかったとしても、元夫が任意売却をしたら、家は別の人の所有物となるので、住んでいる人たちは引っ越さなければなりません。

このように、任意売却すると離婚後にも元配偶者や家族に影響があるということを考慮しつつ、検討しましょう。

任意売却したあとは自己破産した方がいい?

任意売却した売却代金で住宅ローンの残債が払いきれない場合、通常は残りの残債分を再分割し返済していきます。

しかし体調不良で仕事につけないなど、なんらかの理由があって少額でも返済していけない場合、自己破産という選択肢もあります。

自己破産することで借金はゼロになり、本当に人生を改めるチャンスだと捉えることもできるでしょう。

ただし自己破産をすると、以下のようなデメリットがあることも念頭においておく必要があります。

自己破産のデメリット

- 一定期間新しいクレジットカードが作れない

- 新しい借り入れが5~10年できない

- 公的な仕事など一定の職につけない

返済できるようであれば、自己破産を避けたほうがよいかと思いますが、どうしても返済できないようであれば、銀行とも相談しつつ自己破産するべきかよく検討するとよいでしょう。

【まとめ】任意売却とは住宅ローンが払えないときに検討したい解決策

いかがでしたか?任意売却は、住宅ローンを滞納している人が選択できる売却方法の1つです。

「任意売却はいいことずくし!」と手放しで喜べる魔法の売却方法ではありませんが、これからの人生を再構築するための要素がしっかり盛り込まれた人情味のある売却方法です。

住宅ローンを滞納してしまった後ろめたさから何も行動できず、だれにも言えない…と引き込んでしまう前に、任意売却ができるならぜひやってほしいと思います。

任意売却は債権者と相談の上で進めていくことになりますが、売却する時のパートナーとなる不動産会社選びも大切ですよ。

あなたの事情を踏まえて、きちんと対応してくれる不動産会社を見つけるためにも、自宅の査定を複数社に依頼し、任意売却に詳しい不動産会社をみつけてみてはいかがでしょうか?

- 執筆者:Narumi

-

以前に不動産会社で働いており、在職中に宅地建物取引士の資格を取得。「不動産売買」は人生の中で一番大きなお金を目にする機会だからこそ、法令と実務に基づいたより良い情報を伝えることを信念としている。>>詳細はこちら